Placements en assurance-vie luxembourgeoise

Combinez sécurité, flexibilité et fiscalité avantageuse française : diversifiez votre stratégie patrimoniale.

Assurance-vie luxembourgeoise : pour une diversification à l’international

L’assurance-vie luxembourgeoise offre des avantages complémentaires à l’assurance-vie française.

Grâce à son triangle de sécurité et sa portabilité fiscale, elle offre une large possibilité de gestion à travers des FID (fonds interne dédié), FAS (fonds d’assurance spécialisé) ou FIC (fonds interne collectif) avec des solutions personnalisées pour résidents et non-résidents.

Elle permet d’investir dans diverses devises (EUR, USD, GBP, CHF) et offre un accès à une large gamme d’actifs (actions, obligations, produits structurés, private equity, fonds alternatifs,…).

La flexibilité est maximale, permettant une gestion en multi-compartiments pour différents profils d’investissement au sein d’un même contrat.

Les investisseurs peuvent ainsi diversifier leur portefeuille à l’international tout en profitant d’opportunités sur le marché des changes.

Les chiffres clés du cabinet

clients accompagnés

années d’expérience

partenaires de confiance

Une solution d’investissement particulièrement sécurisée

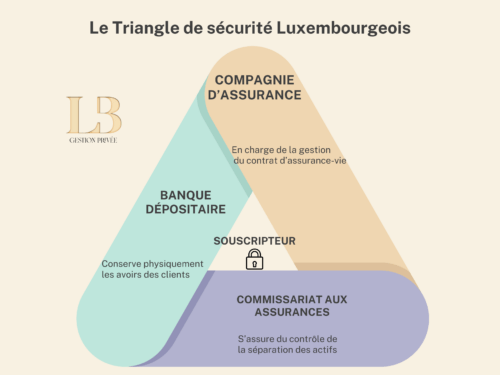

Les avantages de l’assurance-vie luxembourgeoise sont nombreux, et tournés vers une sécurité renforcée grâce à trois mécanismes de protection, qui forment ce que l’on appelle le triangle de sécurité.

Il s’agit d’une convention tripartite entre le souscripteur, la banque dépositaire et l’autorité de contrôle des assurances au Luxembourg :

> Séparation des primes

En cas de faillite de l’assureur, les souscripteurs bénéficient d’une séparation des primes, déposées auprès d’une banque indépendante, garantissant l’accessibilité des fonds.

> Super privilège

Il place le souscripteur en créancier prioritaire, surpassant même l’État et les organismes sociaux.

> La garantie des dépôts

Elle est illimitée au Luxembourg, tandis qu’en France seuls les premiers 70 000 euros sont garantis.

De plus, la loi Sapin 2 ne s’applique pas sur les avoirs détenus au Luxembourg. Votée en 2016, elle permet de bloquer temporairement les retraits en France. Cela offre une protection supplémentaire aux souscripteurs.

Le Crédit Lombard via l’assurance-vie luxembourgeoise

Le crédit lombard est un type de prêt garanti par des actifs financiers logés dans une assurance-vie ou un compte-titres détenus par l’emprunteur.

Ce type de crédit permet d’obtenir des liquidités tout en conservant leurs placements.

Garantie des actifs

Les actifs financiers sont déposés en garantie. Leur valeur est évaluée, et un certain pourcentage de cette valeur est accordé sous forme de prêt.

Montant du prêt

Le montant accordé dépend de la qualité des actifs sous-jacents, généralement entre 40% et 90% de leur valeur de marché.

Type de prêt

Le prêt peut être In Fine ou amortissable.

Utilisation des fonds

L’emprunteur peut utiliser les fonds comme il le souhaite, par exemple pour des investissements ou des dépenses personnelles, sans avoir à vendre ses actifs.

Taux d’intérêt

Le taux d’intérêt appliqué au crédit lombard peut être relativement bas, car les actifs garantissent le prêt, réduisant ainsi le risque pour la banque.

Risques

Si la valeur des actifs baisse (par exemple à cause d’une chute des marchés), la banque dépositaire peut demander à l’emprunteur d’apporter des fonds supplémentaires pour maintenir la garantie (appel de marge). Si l’emprunteur ne peut pas fournir ces fonds, la banque peut vendre les actifs pour récupérer le montant prêté.

Quels sont les avantages et les inconvénients du Crédit Lombard ?

Avantages

- Accès rapide à des liquidités sans avoir à vendre des actifs financiers.

- Pas besoin de questionnaire médical, d’assurance emprunteur, ni de frais de garantie.

- Conservation des placements : Les actifs restent dans le portefeuille de l’emprunteur, qui continue de bénéficier des éventuels gains de ces investissements.

Inconvénients

- Risque de baisse de la valeur des actifs : Si les marchés chutent, l’emprunteur peut être forcé de vendre des actifs à un moment peu favorable.

- Appels de marge : Si la valeur des actifs baisse trop, l’emprunteur peut devoir fournir des liquidités supplémentaires.

Le crédit lombard est donc un outil intéressant pour les investisseurs qui cherchent à financer des projets sans perturber leur portefeuille d’investissements ou qui peuvent rencontrer des problèmes pour s’assurer.

La fiscalité de l’assurance-vie luxembourgeoise

Les contrats d’assurance-vie luxembourgeois bénéficient du principe de la neutralité fiscale.

Cela signifie que les caractéristiques fiscales de votre assurance-vie luxembourgeoise bénéficieront de la portabilité fiscale en fonction de votre résidence fiscale.

En tant que souscripteur français, vous bénéficiez donc de la fiscalité avantageuse de l’assurance-vie française :

- Aucune fiscalité appliquée tant que vous ne retirez pas d’encours ;

- Abattements importants sur les plus-values après 8 ans de détention ;

- Avantages successoraux.

Assurance-vie luxembourgeoise - FAQ

Comment ouvrir une assurance-vie au Luxembourg ?

Pour ouvrir une assurance-vie au Luxembourg, contactez votre gestionnaire de patrimoine ou un conseiller financier spécialisé dans ce type de produit. Vous devrez fournir les documents nécessaires (pièce d’identité, justificatif de domicile, etc.) et choisir un type de contrat qui correspond à vos objectifs. Le montant minimum requis pour un placement en assurance-vie luxembourgeoise est généralement de 250 000 €.

En passant par un gestionnaire de patrimoine, vous bénéficiez d’un accompagnement personnalisé tout au long du processus.

Quels rendements attendre d’une assurance-vie luxembourgeoise ?

Les rendements d’une assurance-vie luxembourgeoise varient en fonction de votre profil de risque, de vos objectifs et des supports d’investissement choisis (actions, obligations, fonds alternatifs, etc.). Les contrats luxembourgeois offrent une grande flexibilité et permettent de diversifier les investissements pour maximiser les rendements.

Quel est le montant minimum pour investir dans une assurance-vie luxembourgeoise ?

Le montant minimum pour souscrire à une assurance-vie luxembourgeoise est généralement de 250 000 €. Ce type de contrat s’adresse principalement aux investisseurs avertis souhaitant diversifier leur patrimoine à l’international et bénéficier d’un cadre fiscal et sécuritaire renforcé. Ce montant peut varier en fonction des compagnies d’assurances et des options choisies dans le contrat.